【相続税の節税につながる】相続税の税額控除

相続税は相続財産が多ければ多いほど税率が高くなっていく累進課税により税額が計算されます。

そのため、高額の相続税の納付が発生することがあり、時には相続人の生活を脅かしてしまう可能性があります。相続によって生活が困ってしまわないように、一定の相続人には相続税の税額控除が規定されています。

ここでは、相続税の税額控除の種類についてご紹介します。

1.相続人に配偶者がいる場合は「配偶者控除」

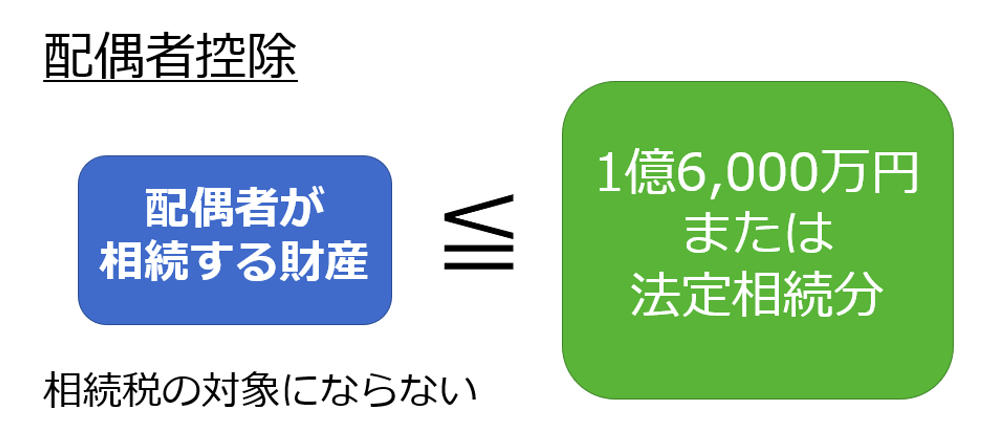

配偶者控除とは、相続人に配偶者がいる場合、配偶者が相続する財産のうち1億6,000万円までは相続税が課税されない制度です。相続財産が1億6,000万円を超える場合であっても配偶者の法定相続分までの金額については相続税が課税されません。

配偶者控除はたいへん優遇された制度であり、上手に利用することで相続税を節税することが可能です。

ただし、二次相続のことも考慮し、配偶者の相続財産を考えなければ反対に増税に繋がる可能性があります。配偶者控除は計画的に利用しましょう。

配偶者控除が優遇される理由には次の3つがあげられます。

- 残された配偶者の生活が困らないようにするため

- 相続財産の形成にあたって配偶者が大きく貢献しているため

- 配偶者が亡くなることで発生する二次相続までの期間が短いと考えられるため

2.相続人に未成年がいる場合は「未成年者控除」

相続人の中に未成年者がいる場合は未成年者控除の適用を受けることができます。親が亡くなった未成年者が成人するまでの養育費の負担を考慮して設けられた規定です。

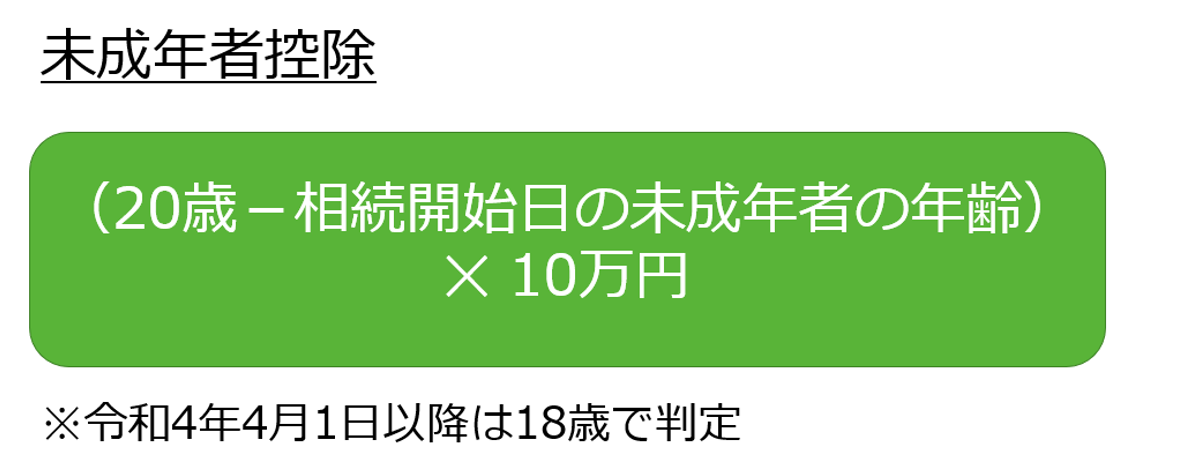

未成年者控除の控除額の計算式は10万円に「未成年者が成年(満20歳)するまでの年数」を乗じた金額です。

相続税より未成年者控除額のほうが大きい場合は、控除しきれなかった金額を未成年の扶養義務者の相続税額から控除することができます。

ただし、相続人である未成年者が財産を一切相続しなかった場合や、相続放棄を行った場合は未成年者控除を適用することはできません。

平成30年の民法改正により成年年齢を20歳から18歳に引き下げる法律が成立しました。この影響により未成年者控除についても令和4年4月1日より成年年齢が18歳に引き下げられることになります。

3.相続人に障害者がいる場合は「障害者控除」

相続人の中に障害者がいる場合は障害者控除の適用を受けることができます。障害がある相続人が、相続税の納付をしたことにより日常生活が困難になることを考慮して設けられた規定です。

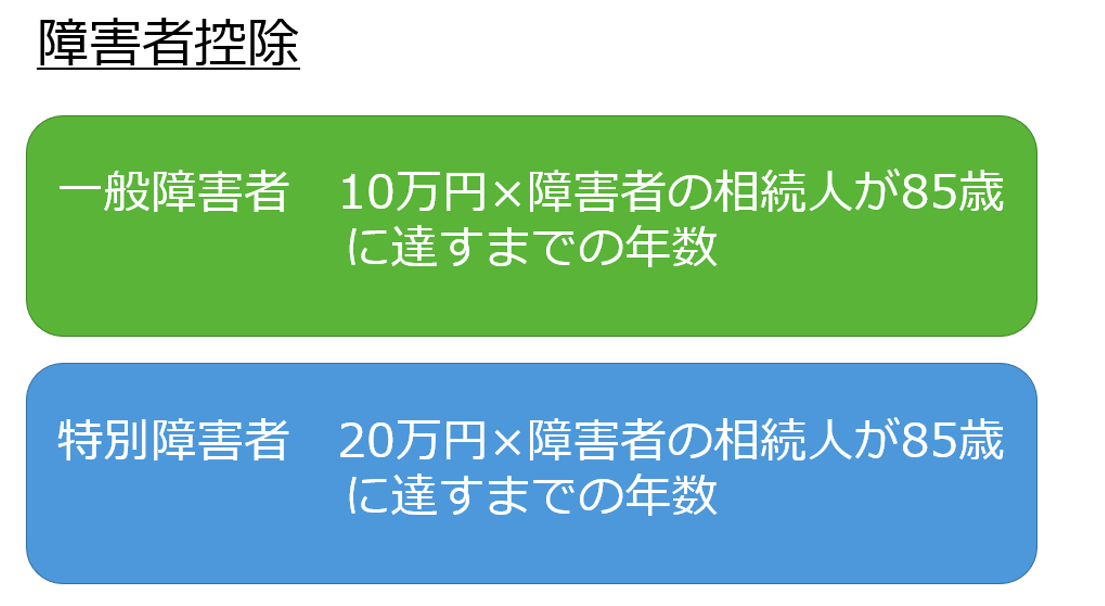

障害者控除は85歳未満の障害者の法定相続人が財産を相続した場合に適用することができ、症状の程度によって一般障害者と特別障害者に区分されます。それぞれの障害者控除の計算式は次のとおりです。

ただし、相続人である障害者の方が一切財産を相続しない場合や、相続放棄をしている場合には障害者控除の適用を受けることはできません。

また、相続税申告時には障害者手帳のコピーなど、障害を証明する書類を添付しなければなりません。

4.過去に相続税を支払っている場合は「相次相続控除」

数次相続控除とは、最初の相続が発生して相続税を支払っている相続人が、その後10年以内に亡くなった場合(二次相続)に最初の相続税の一部を二次相続の相続税から控除することができる制度です。短い期間に複数の相続が発生すると相続税の負担が大きくなることを考慮して設けられた制度です。

計算式は少し複雑になっていますので、一つ一つ数字を当てはめて計算していきましょう。

- A:今回の被相続人が前の相続の際に課せられた相続税額

- B:被相続人が前の相続の時に取得した相続財産額

- C:今回の相続財産額総額

- D:今回のその相続人の相続財産額

- E:前の相続から今回の相続までの期間(1年未満切り捨て)

6.3年以内に贈与税を支払っている場合は「贈与税額控除」

ここまでご紹介してきたものは相続人のその後の生活を考慮して設けられた制度でしたが、ここからは二重課税を防止する目的で制定された相続税額の控除になります。

相続税のルールでは、亡くなる3年以内に行った贈与財産については相続税の計算に含めて計算しなければなりません。これを相続開始前3年以内の贈与加算といいます。

加算する財産がある場合で、既に贈与税の申告を行い贈与税が納付されている場合、納めた贈与税を相続税から控除することができます。この贈与税額控除を行わなければ、1つの財産に贈与税と相続税の両方が課税されることになり二重課税になってしまいます。この二重課税を排除するための控除が贈与税額控除になります。

また、贈与税の計算方式に特例である相続時精算課税制度を利用しており、贈与税を納付している場合についても同様に二重課税の排除として贈与税額控除の適用を受けることができます。

7.外国で相続税を支払っている場合は「外国税額控除」

相続財産が日本国内だけではなく海外にある場合には、その国で相続税のような性質を持った税金を支払わなければならない可能性があります。

この場合は、日本でその海外の財産に相続税が課税され、財産がある国でも税金を納めなければならない事態が発生してしまい、二重課税になってしまいます。

そのため、外国で支払った相続税の性質を持った税金を日本の相続税の計算時に外国税額控除として控除することで二重課税を排除します。外国税額控除の額は、次の算式のうちいずれか少ない方になります。

- A:外国で支払った日本の相続税の性質を持つ税金の額

- B:日本の相続税額×海外の財産の額/相続財産の総額

まとめ

今回は、相続税の計算で利用できる相続税の税額控除についてご紹介しました。

相続税の計算では、相続人の状況により相続後の生活を考慮して設けられた控除が多くあります。各種控除を利用できる相続人は、適用もれがないようにチェックすることで相続税の節税に繋がります。

当会計事務所では、相続税の各種控除や特例についてのご相談も承っております。相続税の申告でお困りの際はお気軽にご相談ください。