資産の組み換えで相続税対策・遺産分割対策・納税資金対策が取れる

生前からの相続税対策の1つに資産の組み換えという方法があります。資産の組み換えとは保有している資産を違う資産に組み換えることを言います。資産の組み換えを行うことで、相続税対策・遺産分割対策・納税資金対策の3つの対策を取ることが可能です。

ここでは資産の組み換えについてご紹介します。

1.資産の組み換えが有効な場合

資産の組み換えは、どんな状況でも利用できる節税対策ではありません。資産の組み換えが有効になる状況は次のような場合です。

実際の市場価値よりも相続税評価額が高い財産を保有している場合

売却することで実際の市場価値で現金へ資産組み換えすることになり、相続税評価額が下がります。

利用する予定がない更地を保有している場合

収益性のある賃貸不動産に組み換えることで相続税評価額を下げ、収益性を確保することができます。

利用価値の低い不動産を保有している場合

利用価値の高い不動産に組み換えることで有効活用することができます。

2.資産の組み換えを利用した相続税対策

資産の組み換えを利用した相続税対策とは、財産の相続税評価額を下げることで相続税の納税額を下げる対策のことです。資産の組み換えにより相続税評価額を下げる方法では、次の2つの方法が主に利用されます。

2-1.現金を賃貸不動産へ組み換える

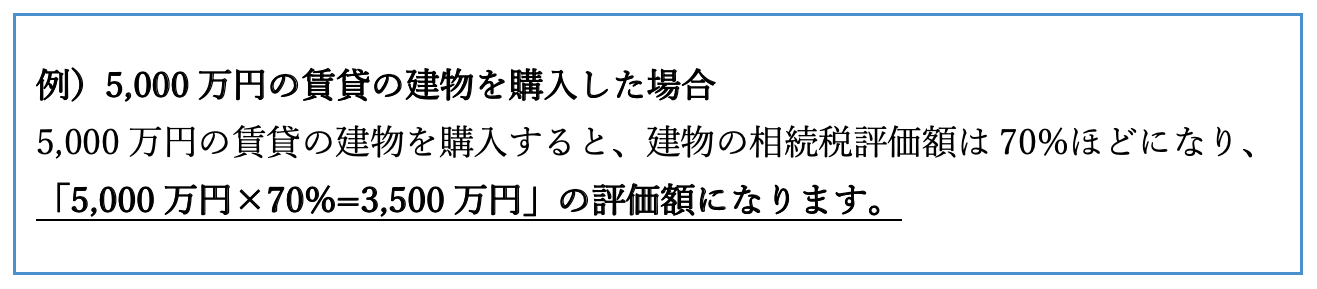

相続税の計算では、現金そのものを保有しているよりも不動産を購入した方が低い相続税評価額になります。

そのため、財産の現金預金の占める割合が大きく、相続税の納税資金を十分に確保できている場合に不動産を購入することで相続税評価額を3割ほど下げることが可能です。

また、貸付用の賃貸不動産を購入することで建物が貸家の相続税評価になり、さらに30%程度の相続税評価額を下げることが可能になります。

さらに、貸家の評価により70%減額されるので、3,500万円×70%=2,450万円となり、現金で財産を保有する場合に比べて約半分の相続税評価額を減額することができることになります。

2-2.更地の上に賃貸の建物を建てる

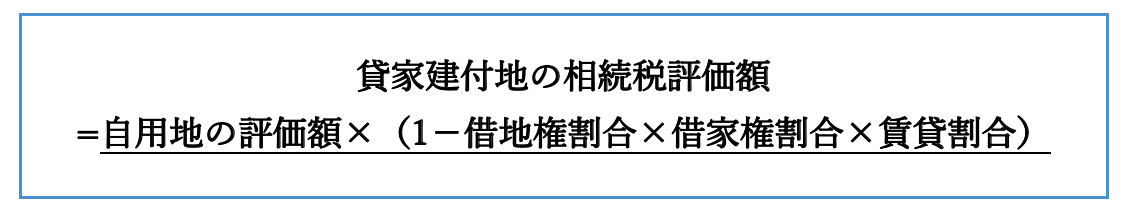

更地を所有している場合は、賃貸の建物を更地の上に建てることで更地自体の相続税評価額を下げることができます。通常、更地は自用地として相続税評価されるため、減額することができません。

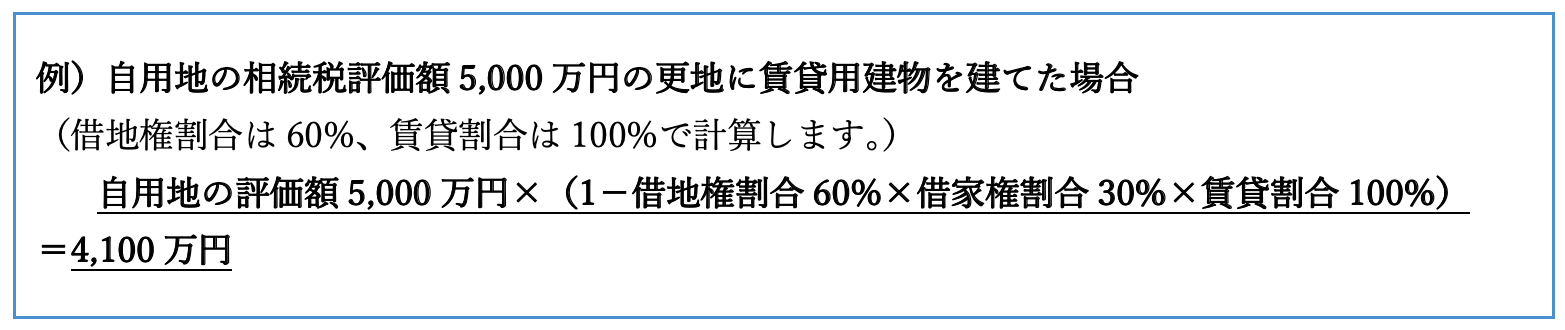

しかし、更地に賃貸用の建物を建設すると貸家建付地として評価することができます。貸家建付地の相続税評価額は、次の算式により求められます。

借地権割合は、国税庁が公表している路線価で確認することができます。地域によって30%~90%の間で設定されていますが、一般的には60%~70%になります。

| 記号 | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

借地権割合は一律30%と決められています。賃貸割合については、入居数/部屋数により計算し、満室の場合は100%として計算します。

更地のままの相続税評価額が5,000万円に対し、賃貸用の建物を建てた場合は4,100万円の評価額になり900万円減額できることになります。

また、賃貸用の建物についても現金と賃貸不動産の資産の組み換え効果により相続税評価額を減額することができます。

3.資産の組み換えによる遺産分割対策

資産の組み換えは相続税評価額を下げる効果だけではなく、遺産分割対策にも有効な方法です。資産の組み換えを行うことにより相続人の遺産分割をスムーズに行うことができます。

遺産分割対策に有効な資産の組み換えは、次の3通りの方法で行います。

3-1.不動産の売却

生前に不動産を売却して現金に資産を組み換える方法です。現金を賃貸物件に組み換える相続税対策の組み換えとは反対になります。

物理的に分けることができない不動産を現金化することで、1円単位で分割することができるため不公平感がなく、円満に遺産分割協議を進めることが可能です。

3-2.不動産の複数所有

不動産の分割をスムーズに行う方法の1つとして、相続人の状況に応じて不動産を複数所有しておく方法があります。不動産を複数所有することで相続人が分割しやすく、トラブルに発展するリスクを下げることができます。

例えば、相続人が3人の子の場合で3億円の不動産1つが相続財産の場合は、誰が相続するのかでもめることがあります。

しかし、1億円の不動産3つが相続財産の場合は各相続人が1億円の不動産を1つずつ相続でき、トラブルを回避することができます。

3-3.代償分割

1人の相続人が不動産を相続する場合、他の相続人に代わりとして代償金を支払う方法です。不動産を相続する相続人に代償金を支払える資金が必要になりますが、代償分割を行うと不公平感が発生しにくいため遺産分割対策に有効です。

4.資産の組み換えによる納税資金対策

相続税は、相続が発生後して10か月以内に現金一括納付する必要があります。

そのため、相続財産に不動産など簡単に現金化することができない財産の割合が高いと納税資金不足に陥ってしまいます。相続税の試算を事前に行い、相続税額をカバーできるように前もって不動産の売却などの資産の組み換えを行うことで納税資金対策が可能です。

売却条件の良い不動産でなければ、簡単に買い手が見つからず、売却までに長い時間がかかってしまいます。売却条件の良い不動産に組み換えることも納税資金対策には有効です。

まとめ

今回は資産の組み換えによる相続税対策・遺産分割対策・納税資金対策についてご紹介しました。財産に現金が多くある場合や利用していない更地がある場合などは、資産の組み換えを行うことで相続税対策をすることができます。

ただし、建物を建てる建築費用が発生し、納税資金を圧迫してしまう可能性も考えられます。資産の組み換えは、しっかり計画してからでなければ思った通りに進まないリスクがあります。

当会計事務所では、資産の組み換えによる生前対策についてもご相談を承っております。お気軽にお問い合わせください。