【続けて相続が発生した時に利用できる控除】相次相続控除とその注意点

短い期間で立て続けの相続が発生した場合、大きな相続税の負担が生じることになります。立て続けに発生した相続では同じ相続財産に対し重複して課税されてしまうことになるため、二重課税防止の観点から一定の要件を満たした場合には相次相続控除という相続税を軽減する制度が用意されています。

ここでは、相次相続控除の基礎とその注意点をご紹介します。

1.相次相続控除の概要

相次相続控除は相次相続が発生した時に利用できる制度です。

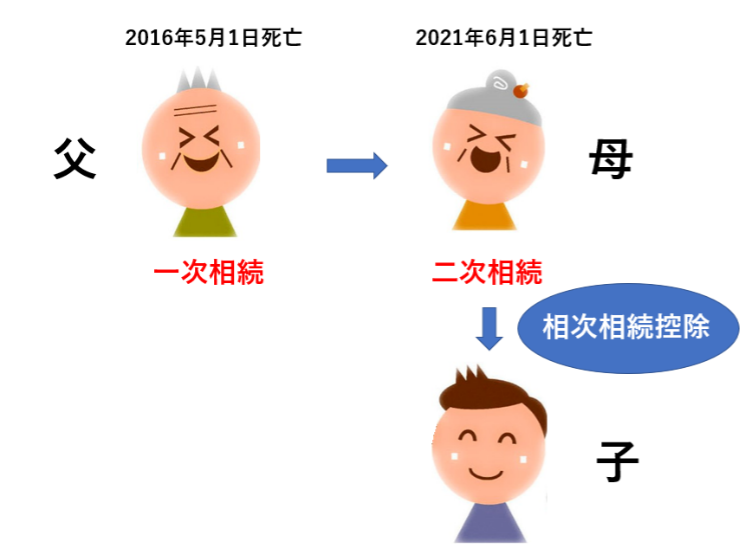

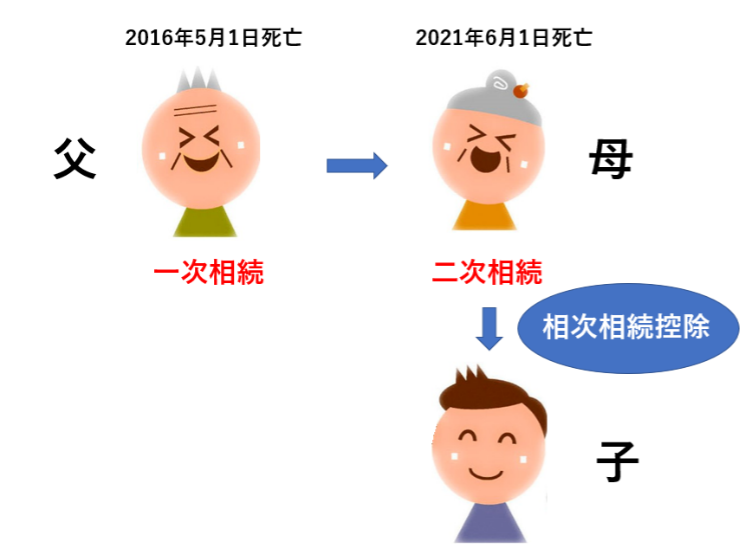

相次相続とは、最初の相続が発生して10年以内に次の相続が発生した相続のことを言います。相次相続控除は最初の相続税の申告ではなく2回目の相続税申告で控除を受けることができる制度です。

上記の図では一次相続が発生してから10年以内に二次相続が発生しているため、相次相続控除の適用を受けることができます。

ただし、相次相続控除の適用を受けるためには次の要件を満たさなければなりません。

2.相次相続控除の適用要件

相次相続控除の適用を受けるためには次の3つの要件を満たす必要があります。

要件①この控除の適用を受ける人が被相続人の相続人であること

相次相続控除は被相続人の相続人である必要があります。

図の場合では母の相続人である必要があり、子は母の相続人のため要件を満たすことになります。相続放棄した人や相続人でない人が財産を取得した場合は要件を満たさず、相次相続控除の対象になりません。

要件②前回の相続開始から今回の相続の開始まで10年以内であること

一次相続発生から二次相続発生までの期間が10年以内であることが要件となります。

図の場合では父の相続(一次相続)の発生日は2016年5月1日であり、母の相続(二次相続)の発生日は2021年6月1日のため10年以内となり要件を満たすことになります。

要件③前回の相続により取得した財産について被相続人に対し相続税が課税されていること

一次相続で相続税の課税を受けていることが要件になります。

図の場合では一次相続で母が相続税の納付を行っている必要があります。仮に母が一次相続で配偶者控除を最大限に利用し、相続税の納税が発生しなかった場合には、二次相続で相次相続控除を受けることができません。

3.相次相続控除の計算式

相次相続控除の計算式は少し複雑に作られているため、計算式だけ見ると難解な控除だと思うかもしれませんが、1つずつ数字を当てはめていけば計算することができます。相次相続控除は一次相続で納付した相続税額を1年経つにつれて10%ずつ減額した金額だと覚えておきましょう。

<相次相続控除の計算式>

相次相続控除額 =A×C/(B-A)×D/C×(10-E)/10

- A:二次相続の被相続人が前回の相続で取得した財産に課税された相続税額

- B:二次相続の被相続人が前回の相続で取得した財産の価額

- C:二次相続で相続人および受遺者の全員が取得した財産の価額

- D:相次相続控除の適用を受ける相続人が相続した財産の価額

- E:一次相続の発生日から二次相続までの期間(1年未満切り捨て)

実際の相次相続控除の計算がどのようになるか具体例とともに見ていきましょう。

4.相次相続控除の計算例

<条件>

- A:父の相続(一次相続)で母が課税された相続税額 900万円

- B:父の相続で母が相続した財産の価額 1億円

- C:母の相続で相続人および受遺者の全員が取得した財産の価額 1億2,000万円

- D:母の相続で子が相続した財産の価額 1億2,000万円

- E:一次相続の発生日から二次相続までの期間 5年1か月⇒5年

<相次相続控除の計算>

900万円×1億2,000万円/(1億円-900万円)×1億2,000万円/1億2,000万円×(10-5)/10=593.4万円

上記の計算式より二次相続で子が適用を受けられる相次相続控除の額は593.4万円となります。(実際の相続税申告では相続税申告書第7表を使用して計算します)

5.相次相続控除を利用する場合の注意点

相次相続控除の利用を検討されている際には次の点に注意しましょう。

注意点①一次相続で相続税を納税している必要がある

二次相続で相次相続控除の適用を受けるためには、二次相続の被相続人が一次相続で相続税の納付を行っていなければなりません。配偶者控除の適用などで一次相続の相続税を納付していなければ相次相続控除の適用を受けることはできません。

注意点②相続人の間で相次相続控除の額は自由に選べない

二次相続で複数人の相続人がおり、相次相続控除の適用を受ける場合にはどの相続人がいくら相次相続控除を利用するのかを自由に選択することはできません。あくまでも相次相続控除の計算式の通りの控除額が適用されます。

注意点③申告要件はない

相次相続控除の要件には申告要件がないため、修正申告や更正の請求においても相次相続控除を利用することができます。

注意点④未分割でも適用できる

相次相続控除は相続財産の分割ができていない未分割の状態であっても適用可能です。相続税申告期限までに遺産分割が整っていない場合は、法定相続分で相続したと仮定して相続税の申告が必要になりますが、この申告においても相次相続控除を利用することができます。

注意点⑤一次相続の相続税申告書を添付しなければならない

二次相続で相次相続控除を受けるためには、一次相続で提出した相続税申告書の一部(第1表、第11表、第11表の2、第14表、第15表)を二次相続の相続税申告書に添付しなければなりません。

注意点⑥一次相続の相続税額が分からない場合でも適用できる

一次相続の際の相続税申告書を紛失し、相続税の納税額が分からない場合は税務署の申告書等閲覧サービスを利用することで一次相続の相続税額を知ることができます。

また、令和元年9月1日より、書類に記載することにより閲覧書類をスマートフォンやデジタルカメラで撮影することが可能になりました。一次相続の相続税額が分からない場合は、閲覧サービスを利用してみましょう。

まとめ

今回は相次相続控除とその注意点についてご紹介しました。

一次相続が発生して10年以内に二次相続が発生した場合は、相次相続控除の適用を受けられる可能性が高く、相続税額を抑えることができます。

ただし、計算が少し複雑なため相続税の専門家である税理士に相談されることをおすすめします。

当会計事務所では、相次相続控除の他に適用が受けられる控除や特例のご相談も承っております。お気軽にご相談ください。